UNA MIRADA DIFERENTE

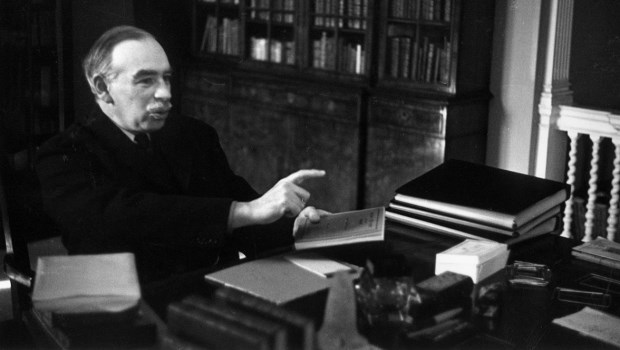

El triunfal retorno de Keynes

Esta nota no intenta ser un paper sobre macroeconomía, sino que elabora sobre las consecuencias de la política de sobreemisión mundial fogoneada por la Reserva Federal.

Así como en la saga de Harry Potter el fatídico Voldemort vuelve desde su horocrux para vengarse de sus enemigos y detractores, la pandemia resucitó y redimió en un instante a John Maynard Keynes, que ha vuelto desde la tumba real e ideológica para imponer triunfalmente cada una de sus ideas y teorías, que estaban en declive, o en desuso, hasta hace poco.

Si se observan las declaraciones de cuanto Banco Central, ministro de economía o persona mandamás (en inclusivo, mujeres) de los entes financieros hay en el mundo, el discurso es monótono: “No es el momento para pensar en bajas de gasto, equilibrio presupuestario o niveles de emisión”. El axioma no se cuestiona. Al contrario. Lo que se debate es la vocación de cada sector para exagerar el concepto a su medida y voluntad, y hasta cuándo quiere apostar (o ignorar) cada sociedad.

Ese discurso, casi textualmente, coincide con el eslogan repetido por Keynes en sus libros, sus escritos, sus entrevistas y sus charlas, tanto en su actuación como teórico como en su múltiple gestión gubernamental en el Reino Unido. Para ponerlo más clarito: Occidente está haciendo exactamente lo que la gran mayoría de los economistas modernos de fuste consideró hasta ayer mismo que implicaba un grave error: seguir al keynesianismo y su correlato de política monetaria.

El corazón del imperio

En los países pequeños, poco confiables o con bajo grado inversor que la siguiera, esta política tendría efectos sencillamente fatales, lo que casi no requiere explicación. Por lo que tiene sentido concentrarse en el corazón del imperio, o sea en la Fed, su accionar, sus políticas y los efectos sobre Estados Unidos y detrás todas las grandes potencias.

La Fed, o Reserva Federal de Estados Unidos, fue durante varios años el arquetipo del Banco Central independiente, una suerte de extrapoder con mandato específico y permanente del Congreso, una Mission que no estaba sujeta a la necesidad o conveniencia del gobierno de turno y entonces suponía aplicar políticas que se basaban en la racionalidad y la prudencia económica, no en consideraciones electorales o políticas. Por eso una de las condiciones que la benemérita OCDE pone para que un país sea considerado confiable, (y las calificadoras de riesgo lo creen y toman en cuenta) es que exista esa figura de Banco Central independiente.

La Fed viene perdiendo esa condición de independencia desde hace medio siglo, siendo bondadosos, hasta llegar a ser casi una repartición administrativa, luego de los últimos gobiernos tanto demócratas como republicanos. Eso entra en una acelerada sinusoide desde Bush (h) a la fecha, con excusas y justificativos sacrosantos, patrióticos, diversos y excepcionales. El camino al Calvario comienza con la salida de la convertibilidad dólar/oro de Nixon, en 1971, que coincide en las cifras con el fin del siglo de oro norteamericano que nació con la innovación del último cuarto del siglo XIX. El paso siguiente, en 1977, fue el cambio en el mandato que le impuso el Congreso.

Originalmente, además de su tarea de contralor del sistema bancario, la Fed tenía un mandato que era económico, aunque parezca meramente financiero o monetario. Hasta esa fecha, esa orden legislativa permanente era una sola: conservar el poder adquisitivo de la moneda. Esto implicaba impedir las acciones inflacionarias administrando adecuadamente la emisión monetaria, y fijando pautas que adecuaran la tasa de interés a ese objetivo, tarea que hacía sin rendir cuentas a nadie, salvo a su propio mandato legal. Hoy, tras el 2008, tras Trump y sus exitosas amenazas, insultos y designaciones, tras Biden y su vocación sociolatinoamericana y con el remate de la pandemia, la Reserva, en la práctica, funciona como un departamento de cierta jerarquía dependiente del Ejecutivo.

A partir de aquel momento, comienza lo que se llama el doble mandato. La Reserva pasa a tener dos misiones. La de reducir o eliminar la tasa de desempleo, como meta principal, y luego recién el mandato que se explicó antes y que regía hasta ese momento, que pasa así a ser secundario, como se lo quiera poner. Se verá luego que, en lo profundo, ese cambio encierra un gran e inevitable contrasentido, suponiendo que se intentase cumplir ambas Missions.

La sinrazón

Tiene sus razones, si se trata de entender desde la sinrazón. Todos los gobernantes y los aspirantes a serlo huyen de la recesión, que además de golpear la recaudación estatal, sangre misma de la burocracia de la Nueva Clase, enoja al electorado por que caen el empleo, la calidad de los servicios y las limosnas, y, si se aumentan los impuestos para el efecto es estirar la recesión. Pero una vez provocada la presión inflacionaria vía emisión, y convalidada con aumentos de sueldos, se produce la espiral que conduce más rápidamente y de cabeza a una baja de actividad, que es la que vuelve a poner orden en los precios relativos y en la asignación de recursos para las empresas, o sea en la eficiencia del sistema.

No es esa la única razón para una recesión. La mejor explicación la da la Teoría de los ciclos, que sostiene que todo período de bonanza culmina en una recesión reordenadora que corrige por sí sola los excesos del ciclo positivo, asume los efectos buenos y malos de las innovaciones tecnológicas y cambios en el consumo y corrige los precios relativos y los objetivos de inversión, de la que se sale retomando o manteniendo la disciplina fiscal y monetaria hasta que todo ello ocurra. El ciclo es aceptado por todas las teorías económicas, no así el modo de salir de esa recesión o de una depresión. Aquí de nuevo aparece el componente político: toda recesión es odiosa. Curiosamente, es más odiosa en los países donde hay elecciones de medio término, donde los efectos del remedio se suman a los efectos de la enfermedad y entonces se pierden elecciones. Como se está a punto de ver en Argentina.

En ese instante aparecen las soluciones mágicas e instantáneas, a veces apoyadas por teóricos o teorías ad hoc, que defienden ese accionar como si fuera un dogma. Por ejemplo, la Teoría Monetaria Moderna, que nadie puede definir muy bien, pero que en esencia pretende sostener que la emisión no siempre produce inflación, o más bien, que una vez que se emite a piacere, son ciertas acciones del mercado y sus protagonistas los que provocan la inflación, no la emisión misma. El mercado siempre acciona. Por supuesto. Lo que hay que evitar es tomar medidas que empujen esas acciones hacia el precipicio. (Ver el perfecto y lamentable ejemplo de la Ley para abaratar los costos del alquiler)

Una especie de permiso que se les da a los gobiernos dentro del Capitalismo, o lo que queda de él, es utilizar la tasa de interés para controlar la inflación, substrayendo (neutralizando) circulante del mercado. Lo que se vuelve absurdo en un país que emite por vicio, que está condenado a incurrir en un tremendo gasto para cambiar gasto por ahorro y así reducir la presión sobre los precios. (También se puede usar el tipo de cambio como ancla de la inflación, con efectos similares, que se manifiestan de otra manera pero son igualmente totalitarios y castrantes.)

La Fed usa ese atributo para fijar los intereses, por lo menos hasta que pierde la confianza de los mercados, como está a un paso de ocurrir ahora, en que Wall Street decidirá cuál es la tasa de las Treasury Bills. (Salvo que la Fed recompre más caras sus propias letras, otra paradoja incoherente del intervencionismo) También influye emitiendo, aunque su forma de emitir es comprando bonos, a veces propios, como se dijo (una magia) y otras comprando bonos de cualquier quebrado para evitar el desplome del mercado de deuda, como hace ahora. De ahí que haya que poner un aviso de cautela frente a quienes sostienen que Estados Unidos es diferente. Es muy difícil sostener que existe tal cosa como capitalismo de tasa cero. Se ha exagerado la intervención hasta el absurdo con la complacencia y tolerancia multipartidaria y la meta de evitar las recesiones. Es, aunque moleste aceptarlo, un sutil, pero vergonzoso y grave populismo americano.

La vieja y errada curva

El doble mandato de la Reserva resucitó la vieja y errada curva de Phillips, corolario seudotécnico de la doctrina keynesiana. William Phillips, economista neozelandés, publicó un simple artículo en 1957 que mostraba que entre 1861 y 1957 había en el Reino Unido una correlación entre la tasa de desempleo y el nivel de sueldos. En realidad, era una recopilación de datos estadísticos, ya que el principio de que a mayor precio menor cantidad está contenido en cualquier juego de curvas de oferta y demanda. Pero tenía el fuerte peso de la evidencia empírica. La curva no ocupó un espacio central en el debate económico y fue refutada varias veces a lo largo de la historia, tanto en la precisión y calidad de sus datos, como en las conclusiones. Friedman se cansó de hacerlo, y sólo concedió validez a las conclusiones si se aplicaban al corto plazo, lo que es bastante lógico, y ninguna al largo plazo. Agregó la advertencia de un riesgo no querido: darla por válida el medio o largo plazo contenía implícito el peligro de transformar la caída de actividad en una stagflation o estanflación, una mezcla de lo peor de los dos mundos, inflación con recesión. Algo que ocurrió varias veces.

Hayek directamente la destrozó, y en 2009, nuestro Adrián Ravier publicó un paper, basado en su tesis doctoral, donde sostiene y confirma las ponencias de los dos premios Nobel, que vale la pena releer.

Luego de algunas elaboraciones, probablemente con base en algún artículo sobre EEUU de Samuelson y Solow, luego se reemplazó el concepto de salarios por el de nivel de precios, con lo que el enunciado de la curva pasó a ser que la tasa de desempleo era directamente proporcional al aumento del nivel de precios. Luego encontraron una correlación entre la suba de la tasa de desempleo y la deflación, también lógica, aunque exclusivamente en el corto plazo. O sea que como siempre, se reinterpretan conclusiones de economistas para justificar decisiones de gobierno. Cuando no se los contrata para que escriban conclusiones a medida, que no es el caso. Porque es también obvio que en el corto plazo la deflación creará desempleo, hasta que el ciclo recomience.

El sistema norteamericano, que no es diferente a ningún otro porque los seres humanos no tienen distintos ADN’s -aunque a algunos no les guste- rápidamente creyó leer: “el empleo aumenta cuando aumenta la inflación” e inmediatamente tradujo la inversa: “Entonces con un poco de inflación aumenta el empleo”, que se atribuye falsamente a Samuelson. Principio que ha venido aplicándose en Estados Unidos en mayor o menor medida, con el subterfugio de excluir del índice de inflación lo que moleste, como es sabido por cualquiera que viaje con frecuencia al gran país del norte. Pero que ahora se aplica descaradamente, casi con caradurez, para mejor definir.

Sin embargo, para elaborar sobre esas conclusiones académicas, habrá que leer a James Forder, el importantísimo economista y director de tesis de Oxford, en su libro El mito de la curva de Phillips donde sostiene que Samuelson, primer premio Nobel de Economía, jamás escribió semejante cosa.

Teorías inventadas

¿Por qué todo este rollo? Para sostener que buena parte de las teorías y ecuaciones sobre las que se apoya el accionar científico o técnico de la Fed y el sistema financiero americano no son válidas o son forzadas o inventadas. Por ejemplo, las fórmulas y ecuaciones que se utilizan, cada vez con más frecuencia, explican en forma de ecuación una teoría o el comportamiento de la acción humana en el pasado, no son fórmulas infalibles capaces de predecir o garantizar el futuro, el comportamiento humano de aquí en adelante o los comportamientos y reacciones del mercado ante cada regla, cada cambio o cada acción del gobierno. No son un teorema ineludible ni una regla divina. Por eso se fundieron varios hedge funds que se basaron en estas herramientas infalibles y nashianas.

Peor aún cuando se cree en el principio de correspondencia biunívoca o de simetría de las ecuaciones, o inecuaciones a veces. O se inventa. Es decir, despejar y transponer incógnitas, invertir sus conclusiones y creer que si cuando llueve la gente se moja, cada vez que uno se moja, llueve. Como ocurre ahora en que se ha llegado a creer, como sostienen Yellen, Powell, el gobierno de Biden, y el propio mercado, que “un poco de inflación” es bueno para lograr el pleno empleo, lo que es equivalente a decir que un poco de cáncer es bueno para bajar de peso.

Y hablando del mercado y de ignorantes, el universo de los inversores, los fondos, los algoritmos, los genios de las ecuaciones, el trading y los bonus, como si hubiera una competencia de ignorancia cuyo premio es la destrucción, cree que cada señal de una posible suba de la tasa o una baja de la inflación es malo para las acciones, ignorando las enseñanzas de los grandes inversores históricos, como Benjamin Graham, y aún de su dependiente y pupilo, Warren Buffet, que basaron su éxito bursátil en el análisis de cada empresa, sus ejecutivos y los dividendos que pagaban y de paso en la austeridad de sus gastos, que les daba la calma necesaria para esperar los resultados. No en la simplificación de apostar a una medida del gobierno al índice de inflación o empleo, que son mecanismos de timba.

Estas observaciones guardan relación con la reciente decisión de la Fed de mantener la tasa de corto plazo en casi cero y de seguir comprando bonos basura con emisión, y guardarlos como si sirvieran para algo. Y, por si fuera poco, su anuncio de que recién en 2023 elevará la tasa, ignorando principios que un Banco Central no puede ignorar y creyendo en que la curva de Phillips resucitará y esta vez florecerá el empleo desde la inflación, como si no hubieran tenido tiempo de leer la historia, inclusive la propia.

Un mundo sobreendeudado

Coincidentemente el mismo Ravier, cuya opinión en la especialidad es relevante, ha escrito recientemente que si se aplicase la regla de Taylor para determinar la tasa que debería usar la Fed, (aún cuando la regla no sea demasiado usada en la práctica y una vez más no sea una expresión totalmente matemática, porque la inflación esperada es finalmente una incógnita dentro de una incógnita) es algo superior al 4%. Un poco lejano de la tasa de hoy de 0 a 0,25%. Lo que implica que algún efecto se sufrirá por semejante comodidad. Y no será nada agradable.

Porque subyacentemente, además de la excusa del empleo, es conocido que desde antes de 2000 el sistema mundial está sobreendeudado, y subiendo, fuera de toda seriedad y análisis. En una economía sana, lo lógico sería que muchas empresas se fundieran, como castigo a ellas por sobreendeudarse, por recomprar sus acciones sin ganancias previas, por repartir bonus y stock options a sus ejecutivos y por entongarse con sus bancos. Y también como castigo a los inversores que compran cualquier cosa de los fondos, a los bancos que prestan u operan cualquier cosa, y a los gobiernos de turno que miran para otro lado. En este caso el de Estados Unidos. En vez de eso, la inflación las redime de nuevo. Porque el tercer mandato (oculto) de la Reserva es salvar a muchos de la quiebra, como hizo en los últimos 25 años, además de salvarlos de la cárcel.

Lo que usted, lectora tiene que saber, es que, aunque esta inflación sea temporaria como dicen los expertos, los columnistas norteamericanos y su gobierno, cuando esto termine, si termina, usted habrá perdido 35 o 40% del valor de sus ahorros, cualquiera fuera la moneda en la que los tuviera, en el mejor de los casos. Ayer a la tarde, al cierre de Wall Street, caían todos los precios de las acciones porque la Fed osó decir que tal vez en la segunda parte de 2023 ajustaría medio por ciento la tasa de interés. Van por todo. El tercer mandato de la Fed es, en el fondo, la inflación. Eso evita los defaults, la cárcel y que se evidencie que se ha permitido “la exuberancia irracional” delictiva, como alguna vez confesara Greenspan.

Y el lector tiene que saber algo más. Si además de este facilista jubileo bursátil, monetario, fiscal y bancario se continúa con el camino proteccionista, el resultado combinado será peor y la solución reactivante llegará muy tarde o no llegará o terminará en estaflación. Y en ese momento el riesgo no será exactamente el keynesianismo. Será un reseteo a tasa cero. Y a capital cero.

Ya que están de moda la tecnología y los algoritmos, ¿no sería mejor que la emisión monetaria se manejara mediante Inteligencia Artificial, que tantos predican y vaticinan ahora para tantos usos? Mejor que el estado y sus políticos-dueños lo haría. Otra idea a explorar sería dejar la determinación de la tasa de interés a cargo del mercado. Se parecería al Capitalismo. Y a la libertad.

Mientras tanto, Voldemort, (perdón, Keynes) se dirige triunfal hacia su octava película.